L’aumento della volatilità sui mercati azionari globali potrebbe essere collegato a un’implicita richiesta di liquidità ulteriore che, verosimilmente, potrebbe arrivare dalle politiche fiscali, piano Biden in primis. La tempistica di questo piano rimane uno dei punti centrali per il mese di febbraio.

Se il Congresso davvero riuscirà ad approvare il piano di 1900Mld$ entro i primi giorni di febbraio, allora il rally di inizio anno potrebbe riprendere, sebbene in forma sconnessa. E questo dal momento che, per qualche settimana, la Cina appare in panchina, alle prese con i lockdown necessari per sedare i focolai del virus. A contribuire alla fase di alti e bassi potrebbe inoltre essere anche il crescente timore che i vaccini/monoclonali non siano sufficientemente efficaci contro le varianti più recenti, soprattutto quella sudafricana.

Se i tempi saranno più lunghi allora i cali dei listini potranno essere più marcati in un contesto, però, positivo per il semestre, in vista del sostengo soprattutto della politica fiscale US composta dal citato piano di 1900Mld$ – cui successivamente si aggiungerebbe un ulteriore piano per infrastrutture di almeno 2000Mld$.

Per cavalcare uno scenario incerto sulla tempistica della politica fiscale ma basato sull’ipotesi che entro marzo il Congresso avrà approvato entrambi i piani, la strategia perseguibile potrebbe esser quella di portare progressivamente la quota di equity in portafoglio al livello massimo per ciascun profilo di rischio entro marzo, approfittando di eventuali cali più marcati (ad esempio oltre il 5% del Russell 2000) per accelerare il passo.

Come composizione dei portafogli preferenza sempre per un approccio tematico con focus soprattutto sui filoni di spesa fiscale.

DUE ACCORTEZZE PER FEBBRAIO

Attenzione alle commodity in vista dell’atteso rallentamento cinese: il Brent, ad esempio, potrebbe tornare temporaneamente in area 50$, in un mese in cui non son previste riunioni Opec+ (la prossima è fissata per il 4 marzo).

Il dollaro potrebbe progressivamente apprezzarsi (target 1,19 entro marzo ed 1,16 entro giugno) in vista della percezione di Usa approdo più appetibile per gli investimenti (finanziari e non), visto il forte differenziale di crescita/spesa fisale (750Mld€ del Recovery Fund vs oltre 4000Mld$ di rescue + Recovery Plan Us). In questo contesto, pertanto, eventuali temporanei ritorni in area 1,2250/1,2350 appaiono buy opportunity di USD.

L’euro potrebbe essere progressivamente utilizzato in dose crescente come valuta di funding dei carry trade (e quindi deprezzarsi), ossia per finanziarsi in euro ed investire altrove, alla luce anche dell’ipotesi ventilata in questi giorni da alcuni membri BCE su un possibile taglio tassi (presumibilmente su TLTRO più che sul deposito).

QUALCHE ALTRO DETTAGLIO

Il mese di gennaio si sta chiudendo con un incremento della volatilità sui mercati, dopo una partenza vigorosa soprattutto con riferimento ad alcuni comparti.

Gli operatori hanno lavorato soprattutto su temi collegati alle politiche fiscali in arrivo e sul buono stato di salute dell’economia cinese.

In altri termini il ragionamento di fondo è stato:

• Investiamo sui temi che saranno beneficiari di flussi grazie anche alle politiche fiscali, come nel caso delle PMI US, dei temi ESG/green (nelle varie possibili sotto declinazioni: batterie, New energy et cetera), dei semiconduttori (investimenti sul digitale, domanda cinese e maggiore utilizzo del cloud stanno creando forte carenza globale) e, più in generale, Cina per sfruttare il buon momento dell’economia del Dragone in vista della partenza del nuovo piano quinquennale

• A testimonianza di ciò vi è la buona performance di alcuni indici con caratteristiche tematiche più o meno esplicite come Russell 2000, FTSE 100 (collegato in parte al buon andamento delle commodity visto che il peso di materials + energy arriva intorno al 25%), CSI 300 (mercato domestico cinese escludendo i big player spesso sotto il focus dei regulator del Dragone)

Negli ultimi giorni, utilizzando una metafora mutuata dal mondo dei moti, i mercati azionari globali hanno dato segnali di “battere in testa” con conseguente aumento delle volatilità.

Proviamo a fare una rapida diagnosi di quale potrebbe essere il malumore di fondo prima di ipotizzare una continuazione del movimento rialzista delle prime settimane dell’anno.

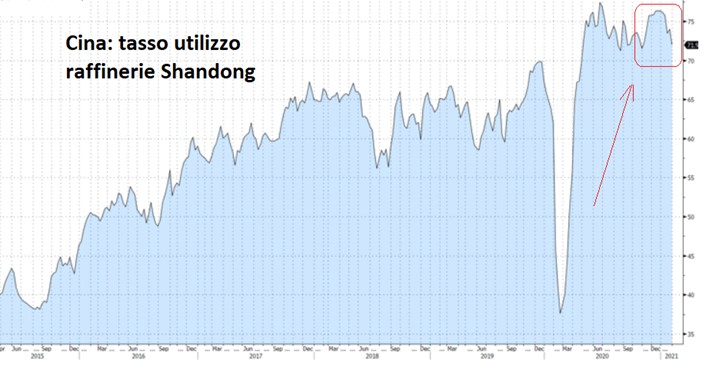

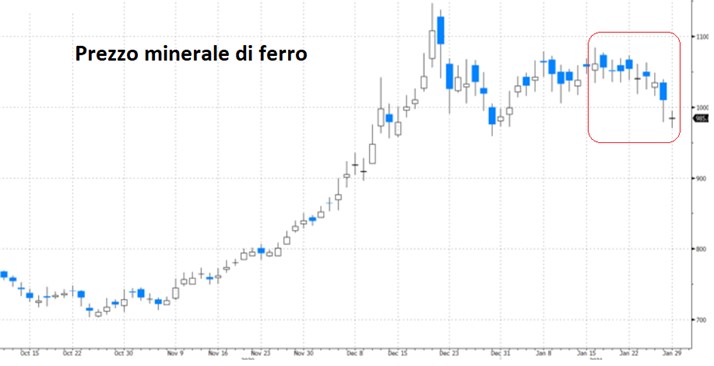

• Cina: stanno arrivando segnali di lockdown diffusi con sensibile decremento dei flussi di spostamenti, al punto che il governo del paese ha invitato i cittadini a contenere al minimo gli spostamenti in vista del Capodanno (o Spring Festival, come è chiamato dai cinesi) di metà febbraio. Sono così emersi primi sintomi di rallentamento in primo rappresentati dal calo di alcuni metalli industriali (rame, minerale di ferro et cetera) oltre che dal rallentamento del tasso di utilizzo delle raffinerie, molto importanti per la domanda di petrolio (la Cina è il primo importatore globale)

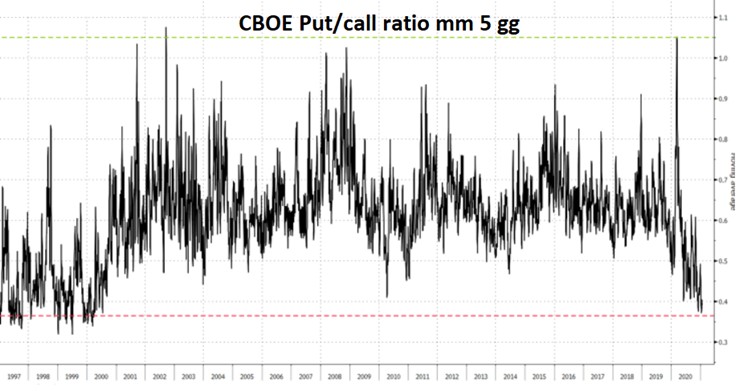

• Financial conditions che iniziano a segnalare eccessi come, ad esempio, il rapporto mkt cap S&P500/M2 o ancora il basso livello delle put/call ratio. In altri termini, buona parte della liquidità in circolazione appare già essere nei mercati azionari mentre l’ottimismo degli operatori è tale da portarli ad essere storicamente molto sguarniti di protezione contro i rischi di ribassi

A queste indicazioni aggiungo le alterne vicende sul fronte vaccini/mutazione virus che contribuiscono ad alimentare prese di profitto, soprattutto a fine mese.

Da queste indicazioni emerge come gli operatori siano alla ricerca di nuove fonti di liquidità, una volta preso atto dei seguenti fattori:

• Dalle banche centrali per ora non vi sarà un’accelerazione del ritmo di iniezioni di liquidità

• Il contributo alla crescita dal lato cinese potrebbe arrestarsi per qualche settimana, sfruttando la settimana di festività di metà febbraio per frenare temporaneamente le attività/spostamenti al fine di contenere i contagi ai primi segni di insorgenza

• Dal fronte buyback Us non sono arrivate per notizie di significativo incremento a parte il caso del comparto bancario Us che di recente ha avuto il via libera in tal senso.

• Rimane allora il protagonista del 2021: le politiche fiscali. Su questo punto è importante il timing e, più in particolare, quanto tempo occorrerà a Biden per far passare al Congresso il preannunciato piano di 1900Mld$. Il leader democratico al Senato ha dichiarato che la prossima settimana il piano sarà in discussione al Senato stesso, con l’obiettivo di portare avanti con o senza il contributo dei repubblicani. Il che equivarrebbe ad optare per la procedura di approvazione più celere della “riconciliazione di bilancio”, che avrebbe però come effetto collaterale una partenza dell’amministrazione Biden non in senso collaborativo con l’opposizione.