L’annuncio dell’introduzione di un nuovo regime di politica commerciale da parte dell’amministrazione Trump ha dato avvio a una fase di forti turbolenze sui mercati finanziari globali. Siamo convinti che i dazi resteranno una fonte di grande incertezza sul piano internazionale e che, anche in presenza di accordi con le controparti, tariffe più elevate tra gli Stati Uniti e i loro partner commerciali diventeranno una componente strutturale dello scenario economico globale. In particolare, i rapporti tra Usa e Cina appaiono particolarmente tesi, anche se nei prossimi mesi la ripresa dei negoziati bilaterali dovrebbe avere effetti positivi sul sentiment degli investitori, che dovrebbero accogliere con favore qualsiasi segnale di progresso nelle trattative.

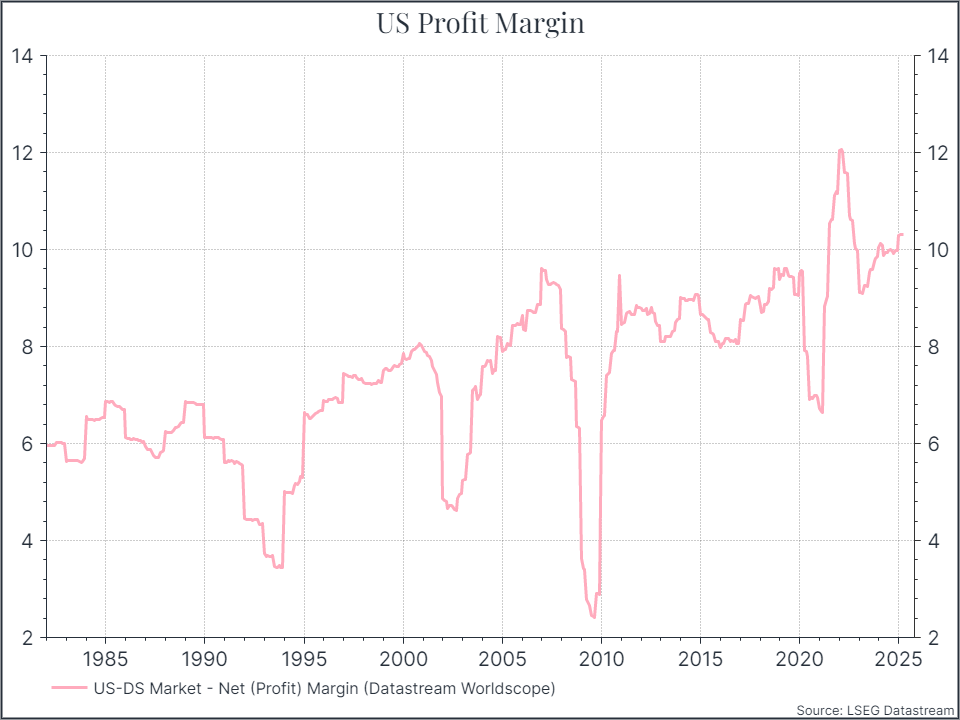

Sebbene negli ultimi giorni la volatilità del mercato azionario statunitense si sia leggermente attenuata, rimane ancora elevata rispetto ai livelli storici. Osservando i periodi di drawdown dell’S&P 500 e la performance di mercato che ne è seguita, si nota come, dopo un calo iniziale superiore al 15%, nella maggior parte dei casi, nell’arco dei dodici mesi seguenti, si siano poi registrati rendimenti positivi. In particolare, dopo un ribasso del 15%, il rendimento mediano a dodici mesi è stato superiore al 20%. Tuttavia, non sono mancati casi in cui i dodici mesi successivi a un forte calo hanno visto rendimenti negativi, come accaduto nel 1929, 1973, 2001 e 2008: periodi che sono coincisi con l’ingresso degli Stati Uniti in recessione. Ciò detto, una recessione non implica necessariamente la debolezza prolungata dei mercati azionari, tanto è vero che nei dodici mesi successivi alle recessioni del 1981-82, 1991 e 2020, si sono comunque registrati rendimenti positivi. Guardando alla redditività delle imprese, gli anni 2001 e 2008 hanno visto un calo marcato dei margini di profitto delle aziende statunitensi, mentre la flessione nel 1973 è stata molto più contenuta. I margini sono scesi anche all’inizio degli anni ’90, ma questo non ha impedito il successivo recupero dei mercati azionari statunitensi (vedi grafico sotto).

La storia sembra suggerire che i rendimenti potrebbero riprendersi nei prossimi mesi, ma le eccezioni ci ricordano che non si tratta di una garanzia. Qualunque sia l’esito della fase negoziale, sembra ormai evidente che le barriere al commercio saranno più elevate rispetto a sei mesi fa e pensiamo che questo rappresenterà un freno per la crescita economica globale, anche se è difficile valutare con precisione quanto forte sarà l’impatto.

La debolezza della crescita influirà probabilmente sulla redditività aziendale, ma l’entità del calo dei margini è soggetta a variazioni: nel 2008, ad esempio, abbiamo assistito a un calo più marcato del solito, mentre nel 2020 i margini hanno mostrato una certa resilienza. Il confronto tra 2008 e 2020 evidenzia anche l’importanza del supporto delle politiche economiche: se nel 2020 l’intervento politico fiscale e monetario è stato ampio e tempestivo, lo stesso non si può dire sia accaduto nel 2008. Questa volta riteniamo che, se l’economia dovesse indebolirsi, i margini potrebbero scendere, ma ci aspettiamo che restino relativamente resilienti. Sul fronte politico, l’amministrazione statunitense sembra intenzionata ad aumentare il deficit fiscale, il che potrebbe sostenere la crescita. Allo stesso tempo, dati i dubbi sulla traiettoria dell’inflazione, i funzionari della Federal Reserve sembrano meno propensi a tagliare i tassi in modo deciso e, verosimilmente, sarà necessaria una crescita molto più debole prima che i policymaker decidano di intervenire.

Vista l’incertezza sul fronte delle politiche economiche, per il momento manteniamo un posizionamento relativamente prudente, salva la possibilità di valutare un incremento dell’esposizione azionaria nel caso di un miglioramento della fiducia nel caso base oppure, viceversa, un’ulteriore riduzione del peso dell’azionario se lo scenario negativo dovesse apparire più probabile. Se, nel breve periodo, un accordo sui dazi potrebbe sostenere un rialzo generalizzato dell’azionario globale, nel lungo periodo, invece, potrebbe emergere una maggiore differenziazione tra i vari mercati. Di recente abbiamo leggermente ridotto l’esposizione agli Stati Uniti per motivi legati alle valutazioni, anche se rimaniamo attenti al ruolo delle big tech americane sui mercati, monitorando la loro capacità di trainare la crescita degli utili. Il reddito fisso resta una componente fondamentale di un portafoglio multi-asset, ancor più alla luce dell’incremento dei rendimenti obbligazionari a cui abbiamo assistito negli ultimi anni. Alcuni ritengono che la duration possa offrire buoni risultati in un contesto di rallentamento economico, mentre altri temono che i dazi possano alimentare nuove pressioni inflazionistiche, limitando così il potenziale dei titoli a lunga scadenza. In ogni caso, il ritorno della correlazione negativa tra azioni e obbligazioni a cui abbiamo assistito negli ultimi mesi ha rafforzato i benefici della diversificazione.

Restano alcune preoccupazioni legate all’aumento del debito sovrano, in particolare negli Stati Uniti: al momento non prevediamo che gli investitori richiedano rendimenti molto più elevati per detenere titoli di Stato Usa, ma continueremo a monitorare da vicino la questione. In generale, restiamo prudenti sull’high yield, nonostante l’ampliamento degli spread. In caso di recessione, ci aspettiamo un aumento dei tassi di default. Continuiamo ad apprezzare il debito dei mercati emergenti a breve scadenza, rispetto al quale abbiamo aumentato l’esposizione a marzo. Sul fronte valutario, l’amministrazione americana ha manifestato l’intenzione di favorire un indebolimento del dollaro nei confronti dei principali partner commerciali, obiettivo di tutt’altro che facile realizzazione, ma che apre importanti riflessioni sulla gestione dell’esposizione valutaria nei nostri portafogli. Abbiamo già utilizzato ETF azionari con copertura valutaria e in futuro potremmo farvi ricorso in misura maggiore.

Se tradizionalmente abbiamo adottato un approccio basato sulla capitalizzazione di mercato, che tende a tradursi in una maggiore esposizione agli asset statunitensi, data la crescente rilevanza delle azioni Usa sui mercati globali, in un nuovo ordine mondiale caratterizzato da maggiore incertezza in materia di politica economica, potrebbe aver senso aumentare ulteriormente il grado di diversificazione geografica all’interno dei portafogli.