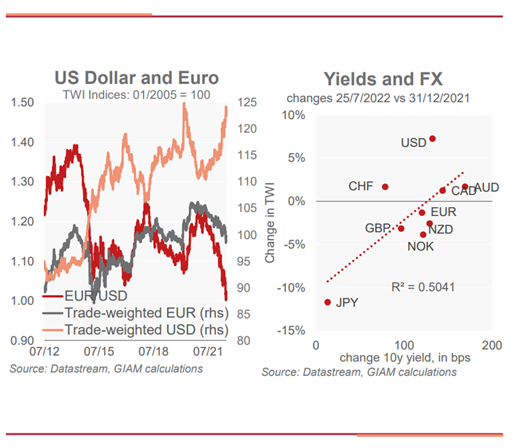

Il dollaro USA sta proseguendo il suo slancio, dopo aver raggiunto temporaneamente la parità con l’euro per la prima volta in quasi 20 anni. Ciò è innanzitutto legato alla forza del dollaro, solo in secondo luogo alla debolezza della valuta europea. Da inizio anno, l’indice trade-weighted U.S. Dollar ha guadagnato quasi il 7%, mentre l’euro ha perso solo il 2,5%.

La divergenza della politica monetaria, tra una Fed che sta già alzando aggressivamente i tassi e una BCE che ha appena cominciato, continuerà a sostenere il dollaro. È vero, la valuta statunitense è cara e sembra aver raggiunto livelli più estremi rispetto ai rendimenti relativi. Nel frattempo, la maggior parte delle altre principali banche centrali sta recuperando terreno nell’aumento dei tassi (con la notevole eccezione della BoJ). Le posizioni speculative net long in dollaro sono alte, anche se non eccessivamente.

Tuttavia, come affermato in precedenza, è improbabile che le tensioni geopolitiche e le incertezze sui tassi si allentino presto, confermando il dollaro come un bene rifugio. L’Europa sta lottando con la crisi energetica progettata dalla Russia. Nel frattempo, il crollo del governo riformista italiano guidato da Draghi sta facendo salire nuovamente i premi per il rischio. Nonostante la valutazione già elevata, il cambio EUR/USD ha margine per scendere temporaneamente al di sotto della parità.

Le nostre prospettive a medio termine restano per un rimbalzo del cambio EUR/USD. Tuttavia, tali prospettive sembrano oggi più remote rispetto a un mese fa, a causa del deterioramento delle previsioni per l’Europa. Riduciamo quindi la nostra previsione a 12 mesi a 1,10 (dal valore precedente di 1,13). Il CHF dovrebbe beneficiare ulteriormente a breve termine, con la Banca Nazionale Svizzera pronta a tollerare un EUR/CHF più basso per domare l’inflazione. Il Regno Unito si trova probabilmente ad affrontare il dilemma della stagflazione più sfavorevole tra le economie avanzate. Insieme alle incertezze politiche (successione di Johnson, resa dei conti circa il Northern Ireland Protocol con l’UE) e a una propensione al rischio degli investitori traballante, questo lascia spazio a ribassi maggiori per la sterlina rispetto al dollaro, in minore misura rispetto ad un’UE altrettanto travagliata.