Pur essendo stato l’epicentro della pandemia di Covid-19, la Cina sembra oggi il Paese più prossimo a uscire dalla fase di emergenza sanitaria acuta. Merito delle misure draconiane di controllo sulla popolazione messe immediatamente in atto dal Governo di Pechino.

Dal punto di vista economico, però, gli impatti del Coronavirus sono ancora da misurare.

Con la produzione manifatturiera e i consumi forzatamente in calo, è facile immaginare che il PIL rallenterà in modo significativo nel primo trimestre dell’anno. E, se per i consumi, una volta passata definitivamente la tempesta, la ripresa dovrebbe essere alquanto rapida, per la produzione si tratterà di un processo graduale, viste le misure di chiusura della logistica adottate per contenere la diffusione del virus.

Similmente, gli investimenti privati, come le costruzioni e i capex nel settore manifatturiero, e gli investimenti pubblici in infrastrutture entreranno in gioco solo una volta che il blocco imposto ai distretti cittadini verrà meno. Nel frattempo, però, le autorità stanno già varando efficaci politiche a livello microeconomico, per supportare le imprese private e le piccole e medie imprese, come sussidi per il pagamento degli interessi passivi, tagli all’imposizione fiscale, riduzioni dei costi legati al welfare della forza lavoro, riscadenziamenti dei debiti da parte delle banche.

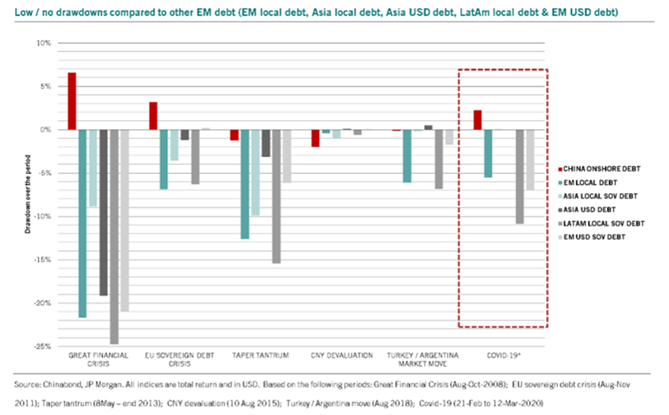

Allo stesso modo, la politica monetaria della PBoC rimane di supporto all’economia, tramite nuovi tagli dei tassi e delle riserve obbligatorie delle banche. Ed è anche grazie al sostegno della banca centrale che le obbligazioni cinesi onshore hanno confermato nel contesto attuale la loro estrema resilienza durante le fasi di turbolenza dei mercati finanziari globali, dimostrando ancora una volta una bassissima correlazione con le altre asset class della regione e del resto del mondo.

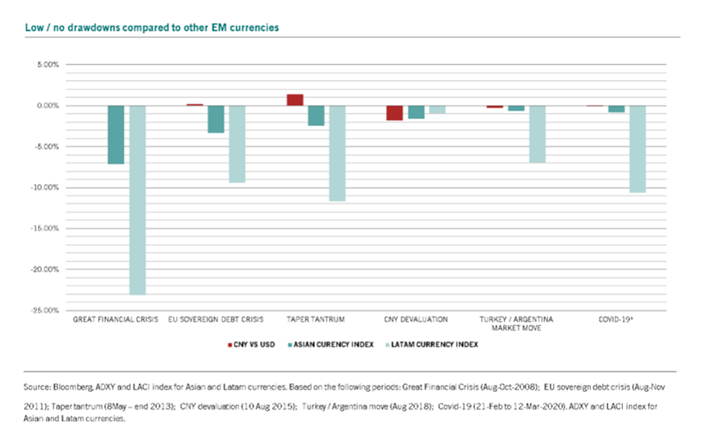

Un risultato frutto anche della relativa stabilità mostrata dalla valuta.

Infatti, per quanto il rallentamento economico abbia impattato sulla forza del renminbi, tale effetto è stato bilanciato dal crescente surplus delle partite correnti, dovuto al calo delle importazioni e dei viaggi all’estero.

Un trend supportato anche dalla progressiva apertura del mercato finanziario cinese agli investitori esteri, che continua ad attirare flussi di investimento stranieri.

Si tratta di caratteristiche che rendono l’asset class particolarmente interessante nel contesto attuale di incertezza. Ancora di più, se si considera che, a parità di merito creditizio (A+) queste obbligazioni offrono un rendimento a scadenza introvabile altrove, in un mondo in cui 1 obbligazione su 4 in circolazione presenta rendimenti negativi (il 55% delle obbligazioni contenute nell’indice Bloomberg Barclays Global Aggregate Bond offre un rendimento inferiore all’1% annuo).

Per tutti i motivi sopra elencati, considerando anche il fatto che prosegue l’inclusione graduale di queste obbligazioni all’interno di tutti i principali indici obbligazionari, riteniamo che l’interesse degli investitori globali per l’asset class sia destinato a rimanere ancora elevato.