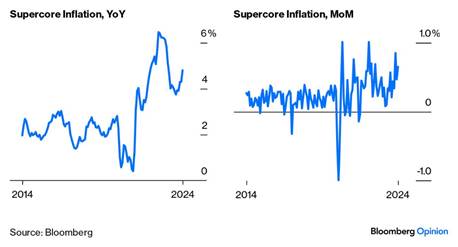

Dopo il dato sul CPI statunitense per il mese di marzo pubblicato la settimana scorsa, che ha, seppure di poco, sorpreso al rialzo, sui mercati è tornata a farsi sentire la paura dell’inflazione. Non soltanto l’inflazione complessiva resta infatti al di sopra del target del 2%, ma anche gli indicatori preferiti dalla Fed (come il Supercore) e le misure “pulite” dagli outliers sembrano puntare verso l’alto.

I mercati hanno reagito negativamente al dato di mercoledì scorso, con l’indice S&P 500 che ha lasciato sul terreno quasi l’1%, mentre, per la prima volta da novembre, si è assistito a un forte riprezzamento lato tassi, con il rendimento del Treasury americano a 10 anni di nuovo sopra il 4,5%.

Il “fuori rotta” del Supercore

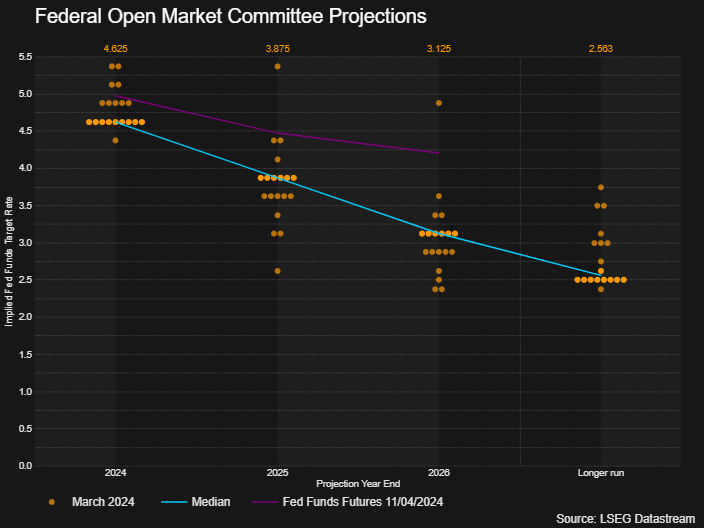

Ad oggi i mercati prezzano solo due tagli dei tassi da parte della Fed da qui alla fine di dicembre, contro i sette stimati a inizio anno: una previsione al di sotto delle attese della stessa Fed, come emerge dal dot plot (il grafico a punti pubblicato su base trimestrale dalla Federal Reserve per sintetizzare le previsioni dei vari membri sulla traiettoria dei tassi – vedi sotto).

Nonostante la reazione iniziale, però, già nella giornata di giovedì 11 aprile i mercati si sono ripresi e lo stesso S&P 500 rimane al di sopra del livello di un mese fa di circa l’1% e, addirittura, al di sopra del livello dei primi giorni di scorsa settimana.

Il messaggio è chiaro: i fondamentali di economia e aziende sono abbastanza forti da compensare le paure inflazionistiche e se la stagione degli utili iniziata settimana scorsa dovesse mostrare outlook positivi, il trend è destinato a continuare.

La scorsa settimana è stato anche il turno della Banca Centrale Europea che, nel corso della riunione di giovedì, ha mostrato ancora una volta un atteggiamento prudente, mantenendo fermi i tassi di riferimento per la quinta volta consecutiva. Christine Lagarde ha ribadito che, nonostante i primi segnali positivi, è ancora presto per dichiarare vinta la lotta all’inflazione, ma che il primo taglio potrebbe arrivare entro giugno, qualora i dati si confermassero positivi.

I mercati ci scommettono, in un contesto macro a livello europeo che, al netto della disoccupazione, rimane difficile, con il rischio periferico e fiscale a fare da sfondo.

L’eventualità che la Bce stia sbagliando strada esiste e, se l’economia dovesse smettere di superare le attese, soprattutto per i Paesi mediterranei, il rischio di un innalzamento dello Spread potrebbe tornare con forza. La raccomandazione resta quella di evitare di concentrare troppo il rischio su emissioni di singoli bond, anche se governativi, e di prediligere invece un approccio ben diversificato.