Elementi chiave da ricordare:

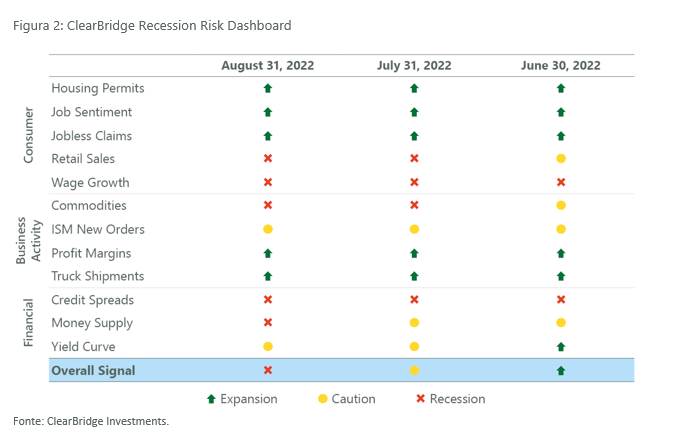

- Il segnale generale del ClearBridge Recession Risk Dashboard è peggiorato passando da giallo a rosso, e lo stesso ha fatto l’indicatore dell’Money Supply, mentre sono peggiorati vari indicatori anche se non abbastanza da causare cambiamenti del segnale.

- La Federal Reserve (Fed) ha riconfermato l’intento di una cancellazione dell’inflazione ad agosto, ed è pertanto probabile che la politica continuerà ad essere restrittiva per un periodo prolungato. Gli investitori stanno cercando di capire se l’economia riuscirà a superare questa tempesta, soprattutto con la Fed meno propensa a venire in soccorso al primo segno di problemi.

- I tempi di una recessione non sono chiari e risalendo a segnali rossi del passato potrebbero variare da qualche mese a più di un anno. Ripetiamo che una recessione non è una conclusione scontata, soprattutto se l’inflazione dovesse raffreddarsi rapidamente e la Fed fare un passo indietro prima del previsto.

L’inflazione core resta spiacevolmente elevata

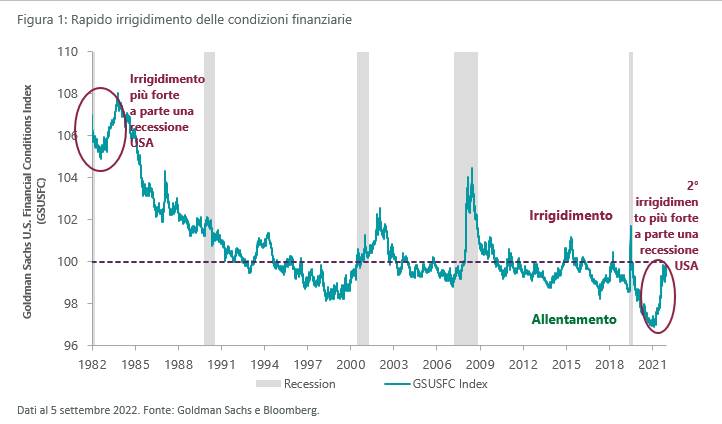

Mentre l’estate si avvia a cedere il posto all’autunno, diventa piuttosto chiaro che l’economia statunitense sta affrontando l’ostacolo più arduo dall’inizio della pandemia: un’inflazione bollente. Per fare il suo lavoro e riportare l’inflazione verso l’obiettivo del 2%, la Fed ha alzato freneticamente i tassi d’interesse e continuerà a spingerli ulteriormente in territorio restrittivo, allo scopo di raffreddare la domanda e alla fine l’inflazione. Tassi più alti e prezzi più bassi degli asset finanziari portano a un irrigidimento delle condizioni finanziarie, il meccanismo di trasmissione con il quale l’impatto della politica monetaria si trasferisce sull’economia. Nel primo semestre, la Fed aveva applicato alle condizioni finanziarie il secondo irrigidimento più forte della storia, esclusa una recessione, con effetti della mossa che avrebbero cominciato a vedersi solo per un terzo entro metà agosto.

Quando si è visto che le condizioni finanziarie avevano imboccato una direzione opposta rispetto al programma, un martellamento degli organi ufficiali della Fed, culminato con il discorso del presidente Jerome Powell a Jackson Hole, ha eliminato qualsiasi ambiguità rispetto all’impegno della banca centrale nel frenare l’inflazione e probabilmente mantenere i tassi d’interesse più alti per un periodo più lungo, allo scopo di realizzare quest’esito. È stato un discorso duro, che ha contribuito a trainare un’inversione delle condizioni finanziarie, che ora si sono già riavvicinate al picco di metà giugno.

Inoltre, il Presidente della Fed di New York John Williams ha sottolineato come la Fed, attenta a non ripetere gli errori degli anni Settanta, quando la politica monetaria non è stata mai abbastanza restrittiva da frenare completamente l’inflazione, dovrebbe mirare a mantenere la politica in territorio restrittivo ancora per vari anni. Ciò contrasta nettamente con la Fed dell’era successiva alla crisi finanziaria globale (GFC), che aveva prontamente allentato le condizioni in un contesto di crescita debole e bassa inflazione, per evitare che l’economia scivolasse in una recessione. La Fed odierna sembra invece disposta a tollerare l’emergere di crack dell’economia o addirittura di una modesta recessione, allo scopo di evitare una ripetizione degli anni Settanta. La sostituzione del “Fed put” con il “Fed call” è una realtà alla quale gli investitori si stanno ancora adeguando, e che avevamo già sottolineato in precedenza quest’anno.

La mossa spettacolare delle condizioni finanziarie è coerente con le azioni della Fed per frenare l’inflazione. All’inizio di quest’anno si prevedeva che la banca centrale avrebbe alzato i tassi d’interesse solo di circa 75 pb. A oggi invece i rialzi sono stati già il triplo (225 bps) e altri 140 pb sono già scontati nei prezzi dei futures dei Fed Fund. Il possibile risultato è un irrigidimento totale vicino a 4,5 volte le dimensioni delle previsioni iniziali per il 2022. Questo spostamento spettacolare è già stato catturato dal ClearBridge Recession Risk Dashboard, che è passato da 10 (su 12) segnali verdi all’inizio dell’anno a solo cinque segnali odierni. Il rapido spostamento ha rispecchiato il ritmo veloce dei rialzi dei tassi della Fed, ideati per frenare l’inflazione raffreddando l’economia tramite una riduzione dell’eccesso di domanda tale da corrispondere meglio all’offerta.

A parte i rialzi dei tassi la Fed ha intrapreso anche un programma di irrigidimento quantitativo destinato a eliminare la liquidità in eccesso, che attualmente ha raggiunto un ritmo stabile di 95 miliardi di dollari al mese. Tenendo ciò in mente, non dovrebbe sorprendere che l’indicatore Money Supply questo mese sia peggiorato passando da giallo a rosso. Unito al deterioramento più nascosto di altri indicatori, tra cui le Concessioni edilizie, il Clima occupazionale, i Margini di utile, gli Spread creditizi e la Curva del rendimento, anche il segnale generale è peggiorato passando da giallo a rosso, anche se in misura modesta.

Qualsiasi segnale rosso è coerente con forti probabilità di una recessione nel prossimo anno, ma è importante ricordare che una recessione non è ancora una conclusione scontata, indipendentemente da quanto sia profonda. Sebbene gli organi ufficiali della Fed siano stati irriducibili nei loro commenti recenti, hanno anche ribadito che qualsiasi decisione continuerà a dipendere dai dati. Ciò significa che nuove informazioni potrebbero portare a un cambiamento di direzione, che sostanzialmente ridurrebbe le probabilità di una recessione trainata dalla politica. Sarebbe necessario un calo ampio e sostenuto dell’inflazione affinché la Fed cessi di alzare i tassi d’interesse.

Una svolta della Fed non è l’unico modo in cui si potrebbe evitare una recessione. A parte la politica della Fed, l’economia sta riprendendo a normalizzarsi dopo un forte periodo successivo alla pandemia. La ripresa è stata discontinua, rendendo ancora più difficile distinguere tra rumori e segnali, un elemento al quale il dashboard non è completamente immune. Un buon esempio è visibile negli Spread creditizi, in territorio rosso con la normalizzazione da una contrazione estrema nel 2021, trainati da uno stimolo fiscale e monetario che era stato ideato per creare eccedenze di liquidità. Nonostante la notevole contrazione dai minimi (alla base del segnale rosso), restano a un livello assoluto coerente con un’espansione dell’economia. Non è da escludere che il modello possa confondere una normalizzazione successiva a un periodo di crescita estremamente forte, viste le dimensioni della contrazione che dovrebbe arrivare adesso e la rapidità del deterioramento con il segnale generale passato da verde a giallo e poi a rosso in soli due mesi, tuttavia dobbiamo rispettare ciò che il modello ci sta dicendo, piuttosto che presumere che si tratti di una manovra diversiva.

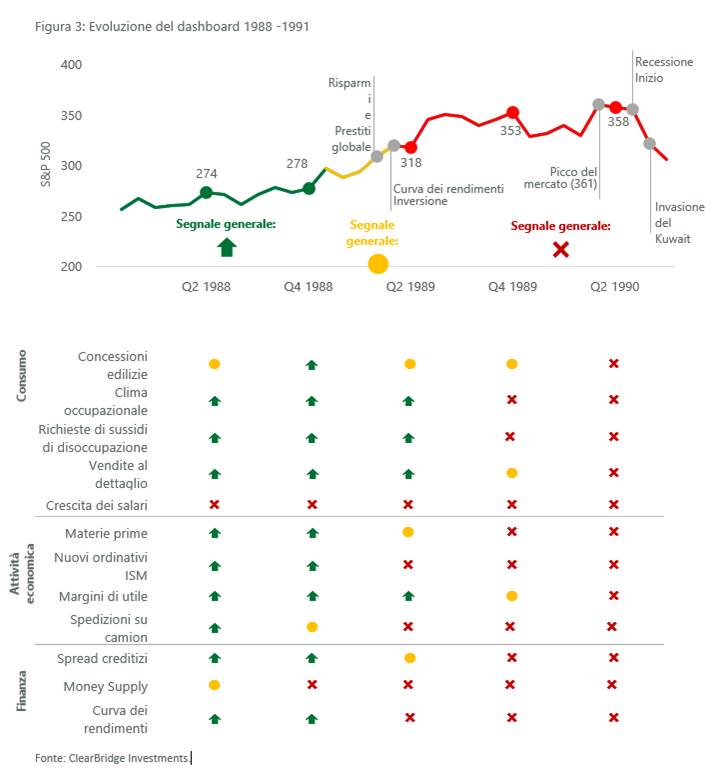

Anche i tempi di una possibile recessione non sono chiari. Storicamente, i segnali rossi sono arrivati con un anticipo mediamente di tre mesi sulle recessioni, tuttavia vi è un’ampia varietà di esiti che vanno da 13 mesi prima a due mesi dopo. Con la forza del mercato dell’occupazione e il potenziale di una sensibilità dell’economia a tassi d’interesse più bassi, considerando che privati e società hanno approfittato dei tassi bassi negli ultimi anni per bloccare finanziamenti a basso prezzo, questa svolta negativa potrebbe essere orientata al segmento più lungo del range storico. L’intervallo più lungo per il dashboard è stato quello che aveva anticipato la recessione del 1990, nel quale vi era stato un ulteriore deterioramento a partire da un dashboard analogamente contrastante in un modesto territorio rosso iniziale nonché un rally del mercato prima che sopravvenisse il rollover.

In ultima analisi, non è possibile conoscere la strada futura dell’economia, nonché dei mercati finanziari. Resteremo concentrati sul potenziale di ulteriore peggioramento del dashboard, e un segnale rosso più profondo. Negli ultimi 15 anni si è assistito a una serie di violente vendite massicce, seguite da riprese a V con l’effetto del Fed put, ma il regime della Fed attuale potrebbe portare a un contesto del mercato molto diverso. Sia “orsi” che “tori” potrebbero essere frustrati nei prossimi mesi se il mercato resterà nel range e volatile prima che arrivi una maggiore chiarezza in una delle due direzioni. Nel passato, contesti analoghi sono stati favorevoli per la selezione attiva dei titoli migliori. Visto che l’ago della bilancia dei rischi punta a forti possibilità di una recessione, continuiamo a preferire azioni difensive e di ottima qualità.