Si amplia a marzo la divergenza tra industria in senso lato e terziario. I rischi sul Pil restano a nostro avviso al ribasso su tutto il primo semestre dell’anno. Viceversa, i rischi sull’orizzonte previsivo ci appaiono al rialzo nel medio termine.

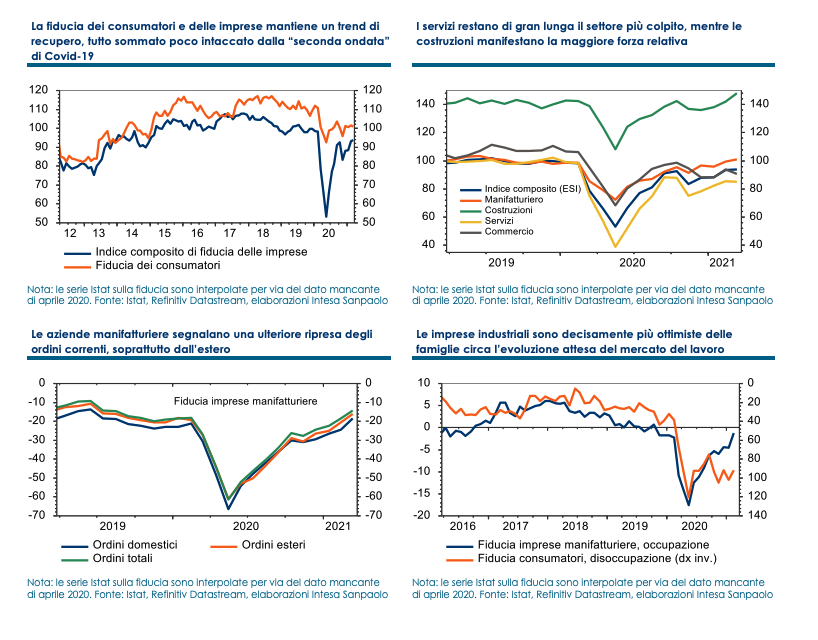

I dati sulla fiducia di famiglie e imprese comunicati dall’Istat e relativi al mese di marzo sono stati misti: è diminuito il morale dei consumatori, è salita la fiducia delle aziende (quest’ultima, con un andamento divergente tra manifatturiero e costruzioni da un lato, e servizi e commercio dall’altro).

La fiducia delle famiglie è scesa a 100,9 da 101,4 il mese scorso, tornando a livelli in linea con la media registrata tra dicembre e gennaio. Tutte le principali componenti dell’indagine hanno registrato un peggioramento, che è stato più marcato per il clima economico nazionale e la condizione corrente, che non per la situazione personale degli intervistati e le aspettative per il futuro. Le preoccupazioni delle famiglie sulla situazione occupazionale sono rimaste invariate su livelli elevati. Tuttavia, si registra qualche segnale di ottimismo in merito alla situazione economica corrente delle famiglie, alle possibilità future di risparmio e alle opportunità di acquisto di beni durevoli.

L’indice composito Istat sulla fiducia delle imprese (IESI) è aumentato per il quarto mese consecutivo, a 93,9 dal 93,3 precedente: si tratta di un massimo dallo scoppio del Covid-19. Tuttavia, si nota una chiara divergenza tra il terziario, che risente dell’inasprimento delle restrizioni anti-Covid (la fiducia nei servizi è scesa a 85,3 da 85,7 precedente, quella nel commercio a 90,9 da 93,7), e l’industria in senso lato, che fa segnare viceversa un miglioramento del morale. In particolare, nelle costruzioni la fiducia è salita da 141,9 a 147,9, il livello più alto da quasi 18 anni.

Nel settore manifatturiero, il morale delle aziende è aumentato più del previsto a 101,2 da 99,5 precedente (rivisto al rialzo, da 99 della prima stima): si tratta di un massimo da luglio 2019. Tutte le principali componenti dell’indagine hanno mostrato un miglioramento, particolarmente forte per le aspettative sugli ordini (ai massimi da gennaio dello scorso anno). Le scorte sono rimaste stabili su uno dei livelli più bassi dal 2014 (si tratta di un segnale positivo per la produzione futura). Le intenzioni di assunzione sono salite ai massimi da ottobre 2019. L’unico settore a registrare un calo del morale nel mese è stato quello dei produttori di beni di consumo. Da notare anche un forte aumento delle attese a tre mesi sul livello dei prezzi di vendita, balzate ai massimi da più di due anni, il che segnala la crescente tentazione per le imprese industriali di trasferire a valle una quota maggiore degli aumenti dei costi (registrati in particolare, negli ultimi mesi, sulla componente materie prime).

In sintesi, le indagini di marzo evidenziano un ampliamento della divergenza tra manifatturiero ed edilizia, da un lato, che proseguono nel loro trend di recupero, e servizi e commercio al dettaglio dall’altro, penalizzati dal giro di vite sulle restrizioni anti-Covid registrato questo mese. Sfortunatamente, la resilienza del settore industriale non dovrebbe essere sufficiente a compensare la debolezza dei servizi nel primo trimestre, con il risultato di un Pil ancora negativo a inizio 2021 (ma verosimilmente la contrazione sarà meno marcata rispetto al -1,9% t/t visto a fine 2020). Un moderato rimbalzo è possibile nel secondo trimestre, ma, data la possibilità di un’estensione, almeno in forma parziale, delle attuali restrizioni oltre la scadenza oggi prevista (6 aprile), i rischi ci appaiono chiaramente al ribasso. In sostanza, il Pil potrebbe risultare poco variato nel primo semestre dell’anno. Una ripresa significativa (con ritmi di crescita congiunturali verosimilmente superiori all’1% t/t) è attesa, nella migliore delle ipotesi, solo a partire dal trimestre estivo (grazie anche a fattori climatici, oltre che agli effetti delle misure di contenimento e all’intensificarsi della campagna vaccinale).

Proprio in considerazione del debole inizio d’anno, abbiamo il mese scorso rivisto al ribasso la stima di crescita per l’economia italiana nel 2021, a 3,7%. Il picco per il tasso di crescita annuo è visto ora non più nel 2021 ma nel 2022 (a 3,9%); il ritmo di crescita dovrebbe rimanere superiore al potenziale anche negli anni successivi (nel nostro scenario, almeno sino al 2024). Il rimbalzo minore di quanto atteso nel 2021 lascia maggiori margini per recuperare i livelli pre-crisi negli anni successivi; inoltre, nel 2022 dovrebbe essere massimo l’impatto espansivo del Recovery Plan, che stimiamo in media pari a mezzo punto aggiuntivo di crescita annua nel 2022-23. Inoltre, la possibilità che l’implementazione del piano sia accompagnata da riforme strutturali amplificherebbe le ricadute positive sul PIL non solo di breve-medio termine ma anche di lungo periodo, sebbene occorrano anni per recuperare i livelli pre-crisi (nel nostro profilo previsivo, il Pil su base trimestrale supererà i livelli di fine 2019 solo nel 2° trimestre 2023). In sintesi, i rischi sull’orizzonte previsivo per l’economia italiana ci appaiono al ribasso nel breve termine, ma al rialzo sul medio periodo.