Ciò che molti si chiedono, osservando la crescente volontà di potenza del rinascente impero cinese, è quanto tale impeto sia alla lunga sostenibile per un paese che mostra già preoccupanti fragilità. E poiché oggi la potenza si valuta innanzitutto testando i cordoni della borsa, ecco che il sistema bancario cinese, divenuto in questi anni uno dei più grossi e diffuso al mondo, diventa d’improvviso oggetto di svariati approfondimenti, l’ultimo dei quale ce le propone Ocse nel suo Business and financial outlook, dove le banche cinesi vengono segnalate come elemento di rischio, più che di opportunità.

Cominciamo da un po’ di anagrafica. Il sistema bancario cinese si compone principalmente di quattro grandi banche commerciali che vengono classificate come sistemicamente rilevanti (G-SIBs): Bank of China (BOC); Industrial and Commercial Bank of China (ICBC); China Construction Bank (CCB), Agricultural Bank of China (ABOC). A queste si aggiungono tre banche di sviluppo, quindi “politiche”.

La China Development Bank (CDB), che si occupa principalmente di infrastrutture, politiche abitative e delle grande aziende pubbliche (SOEs, State owned enterprises), la Agricultural Development Bank of China (ADBC) e la China Export-Import Bank (ExIm

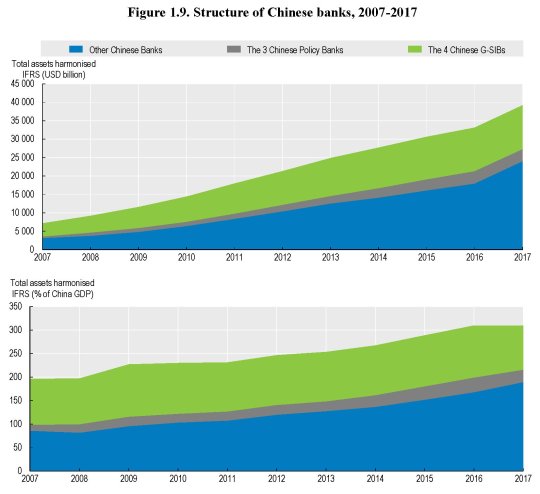

Bank) for international trade. La CDB and la ExIm Bank sono pesantemente coninvolte nel finanziamento dei progetti correlati alla Bealt and road initiave (BRI), lanciata nel 2013 che è un po’ la cornice istituzionale dell’espansionismo cinese. A questi colossi si aggiungono parecchie banche di taglia minore, tutte controllate dallo stato, e un piccolo settore di joint stock bank, quindi in forma di società per azioni. Questo grafico ci consente di avere un’idea delle dimensioni aggregate di questo settore bancario.

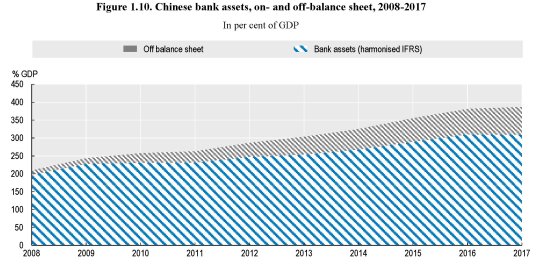

Quindi complessivamente parliamo di quasi 40 trilioni circa di asset equivalenti al 310% del pil cinese. Queste cifre non comprendono però né le esposizioni fuori bilancio che alimentano il cosiddetto Shadow Banking, né il complesso sistema dei wealth management products (WMPs) che si stima origini un altro 63% del pil di esposizione bancaria. A tutto ciò si aggiunge anche il Dai Cha, un mercato bancario parallelo di repo, attività di brokeraggio e di risparmio gestito.

Il grafico consente anche di osservare la notevole espansione del credito decisadal governo cinese a partire dal 2009 per evitare le conseguenze della crisi del 2008. Questa operazione è stata in parte supportata dalle quattro grandi banche, che hanno aumentato i loro bilanci dal 98% del pil (anno 2007) al 109% (anno 2010). Ma il grosso di questo aumento del credito lo hanno garantito le più piccole banche statali che hanno finanziato parecchie attività a livello regionale. Queste banche hanno visto crescere i loro bilanci dall’82% del pil nel 2008 al 103% nel 2010. Questa crescita accelerata del credito ha spinto il governo a frenare l’espansione agendo sugli strumenti di repressione finanziaria di cui Pechino dispone ampiamente. Ma il risultato è stato che l’espansione ha proseguito fuori dai bilanci ufficiali delle banche, alimentando proprio il circuito delle banche ombra e i suoi vari derivati. Col risultato che a fine 2017 i bilanci della banche pesavano il 310% del pil, ma aggiungendo i vari settori paralleli si arriva al 387%.

Gli animal spirit che alimentano l’espansione creditizia non sono facili da fermare. Neanche se sei la Cina. Le banche e le non banche infatti hanno alimentato un notevole mercato interbancario che consente loro di far girare i soldi senza troppe preoccupazioni regolamentari. Ciò spiega anche la notevole crescita del Dai Chi, che ha la curiosa caratteristica di essere un mercato repo informale, ossia non basato su contratti tutelati dalla legge. Nel Dai Chi un bond viene venduto per contanti a una certa scadenza a un prezzo prefissato. Ma se al momento della regolazione il prezzo del titolo scende sotto quello pattuito il venditore può teoricamente rifiutare di onorare l’impegno, visto che non c’è un obbligo di legge. Questa specie di far west, secondo alcune stime, peserebbe il doppio dell’interbancario normale, circa 15 trilioni di yuan.

Ad aumentare la complicazione, il fatto che i partecipanti a questa giostra, SOE, veicoli WPMs, banche, hanno tutte dietro lo stato e ciò favorisce notevolmente il moral hazard, visto che gli investitori percepiscono che dietro ogni credito c’è la garanzia implicita del governo. E in effetti alcuni casi di cronaca rafforzano la percezione. Nel dicembre 2016 andò in default un bond della Sealand Security, un’azienda di brokeraggio posseduta da un governo locale. La Sealand vendette un bond nel mercato Dai Chi che ha finito col valere assai meno del prezzo concordato per il buy back. Il broker si ritirò dalla compravendita generando il panico e costringendo il regolatore a obbligare varie controparti anonime a mettere in piedi vari repo per coprire le perdite. Il risultato complessivo di questo moral hazard è che le attività fuori bilancio delle banche cinesi hanno superato, in relazione al peso nell’economia, il peso delle cartolarizzazioni che determinarono negli Usa la crisi del 2008. “La Cina sta provando con procedure macroprudenziali a gestire questi processi, ma sta sperimentando difficoltà”, dice Ocse.

Quest’altro grafico mostra la galoppata negli asset delle quattro big four cinesi nel confronto internazionale. Come si può vedere la crescita è stata rapidissima e intesa. E ciò non poteva che provocare fibrillazioni. L’ondata di denaro ha investito la società cinese sommergendola completamente. Gli investitori retail che investono in borsa sono aumentati notevolmente, non solo nei mercati azionari, ma anche in quelli delle commodity, divenuti uno dei più esuberanti al mondo. E ovviamente tutto ciòha messo sotto pressione le banche, divenute i terminali del desiderio collettivo di ricchezza. Questo grafico misura l’indice di distanza dal default delle quattro banche sistemiche e delle banche statali.

Il grafico mostra che l’indice inizia a declinare da fine 2014, ben prima del picco azionario raggiunto nel maggio 2015, con ciò anticipando i rischi crescenti nel sistema bancario. Il crollo della borsa dopo maggio 2015 e il rallentamento dell’economia ha indotto le autorità ad adottare provvedimenti di contenimento dell’esuberanza azionaria. A metà giugno 2015 per molti titoli di azienda furono sospese le contrattazioni. Quindi furono tagliati i tassi dell’interbancario. A luglio si impedì la vendita di azioni a grandi possessori di azioni, compresi i gestori di WMP. E infine fu svalutato le yuan in agosto. Il risultato, visibile dall’indice sul grafico, fu che i DTD si riportò al livello pre crisi. Superare la crisi potrebbe aver richiesto larghe ricapitalizzazioni dallo stato. E tuttavia dal 2017 il DTD ha ripreso la sua discesa. D’altronde i problemi strutturali della Cina, dall’alto debito delle imprese associata alla crescita del credito tramite l’apertura di pratiche finanziarie innovative, sono tutti lì in attesa di soluzione. Il governo ha detto, con varie voci, di voler provvedere. Ma per adesso ciò che rimane è il rischio. “Ci sono parallelismi fra la Cina e i paesi avanzati, relativamente all’interconnessione delle banche, la gestione della ricchezza, il mercato azionari e il leverage”, scrive Ocse. I cinesi hanno disseminato di focolai il loro sistema finanziario e hanno imparato a giocare col fuoco, proprio come noi. Rimane da capire quanto siano in grado di gestire i possibili incendi. Soprattutto adesso che la banche cinesi hanno una forte presenza in Asia e Africa, zone ricche di opportunità ma fonti potenziali di problemi molto gravi.

La Cina sta penetrando, concedendo prestiti, in molte economie deboli affrontando il rischio finanziario del default di questi prestiti. Cosa succederà se i debitori non potranno restituire quanto ottenuto? Il sistema bancario cinese potrebbe diventare il tallone d’achille della BRI.