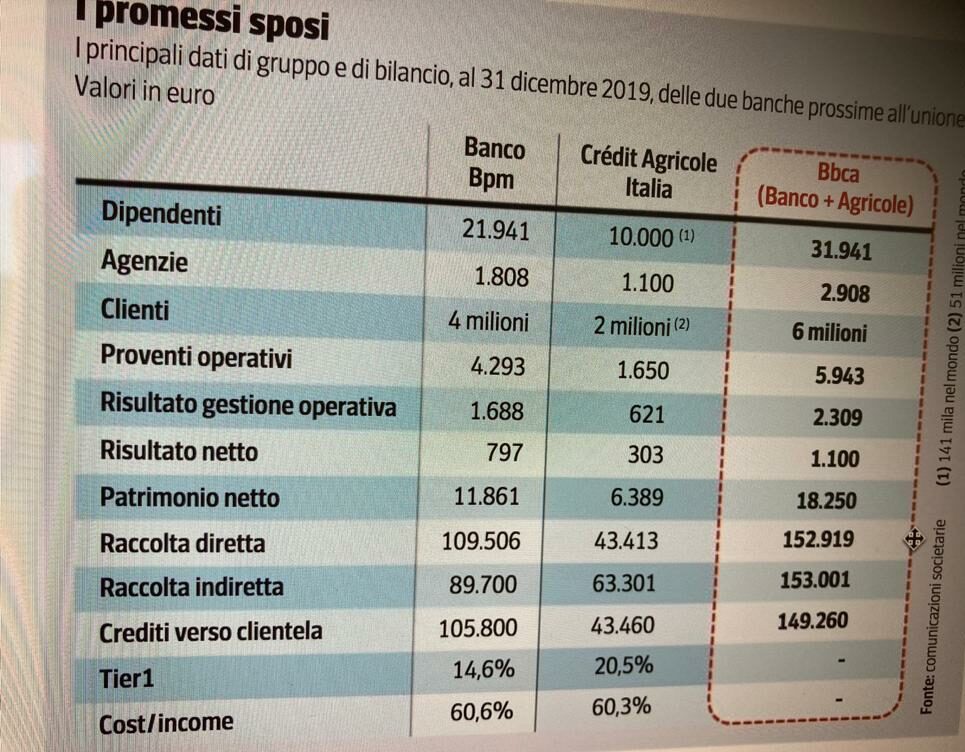

Dall’unione di Banco Bpm e Crédit Agricole nascerebbe un gruppo con 32mila dipendenti e, stando ai bilanci chiusi il 31 dicembre 2019, 6 miliardi di euro di proventi operativi e oltre 1,1 miliardi di utile netto. Al secondo trimestre di quest’anno gli asset totali dei due gruppi superavano i 252 miliardi, 179 di questi riconducibili al Banco Bpm, 73 all’Agricole.

E’ quello che scrive oggi L’Economia, il supplemento di economia e finanza del Corriere della Sera che esce ogni lunedì: “Sarebbe una banca di grandi dimensioni, con alle spalle un partner francese che è presente in 50 paesi e ha chiuso il 2019 con 6,8 miliardi di utili netti. Una banca che avrebbe una presenza in Italia superiore a quella attuale di Unicredit”.

ORGANIGRAMMA IN CANTIERE PER CREDIT AGRICOLE-BANCO BPM

Sarebbe già definito anche l’organigramma, con Giampiero Maioli presidente e Giuseppe Castagna amministratore delegato. Rimarrebbe escluso dalle posizioni di prima fila l’attuale presidente del Banco Bpm, Massimo Tononi che, dopo le presidenze di Mps e Cdp, potrebbe lasciare piazza Meda forte del contributo alla creazione di un colosso nazionale del credito, ha aggiunto il supplemento del Corriere della Sera.

LO SCENARIO POLITICO E IL RUOLO DEL COPASIR

Resta da vedere se la politica darà il lasciapassare all’ulteriore avanzata di un gruppo straniero in Italia: nel caso specifico un gruppo francese nel settore creditizio. Un tema che già aveva scaldato il Copasir sulla scia delle indiscrezioni su fusioni di Unicredit con soggetti esteri: tedeschi o francese.

LA CHIUSURA DELLE FILIALI BANCO BPM

Ma che cosa dicono gli analisti. Ecco come commentano le indiscrezioni gli analisti di Equita SIM: “L’operazione prevedrebbe la chiusura di 300 filiali (ovvero l’11% del totale), opzione che sarebbe in ogni caso prevista anche nel nuovo piano stand- alone di Banco BPM in via di definizione: come già anticipato, la combined entity risulterebbe la seconda realtà domestica dopo Intesa Sanpaolo, con una quota di mercato a livello nazionale del 11%, ovvero lo stesso livello di UniCredit, e del 15% nel nord”.

IL POSSIBILE OSTACOLO ALLA FUSIONE

Le difficoltà e gli ostacoli non mancano, secondo gli analisti: “Uno dei principali rischi di esecuzione dell’operazione risiede nella necessità di ottenere l’approvazione da parte dell’assemblea straordinaria dei soci Banco BPM – che non vedrebbero concretizzarsi alcun premio esplicito visto che la creazione di valore, nell’immediato, deriva dalle valutazioni relative degli asset (BAMi tratta con un P/TE di 0,24 volte o 0,18 volte al netto del valore delle partecipazioni quotate, della quota in Agos Ducato e senza considerare gli oltre 700 milioni di capital gain impliciti nel portafoglio BTP non computati nel CET)”, si legge nel report della Sim.

CHE COSA DICONO GLI ANALISTI DI EQUITA SU CREDIT AGRICOLE E BANCO BPM

Equita continua: “Un punto fondamentale per rendere l’operazione più interessante per i soci Banco BPM – oltre alla valutazione relativa – riguarda secondo noi l’inclusione nel perimetro del deal della quota in Agos-Ducato (61%) detenuta da Credit Agricole. Nel caso anche questo asset facesse parte dell’operazione, e qualora fossero confermate le indiscrezioni della settimana scorsa riportate dal Messaggero (quota soci Banco BPM nella combined entity pari al 55-60%), ci sarebbe una creazione di valore per Banco BPM (pre-sinergie) pari almeno al 30% – derivante, in primis, dal riconoscimento a mark-to-market del valore delle attività bancarie tradizionali di Banco BPM (circa ad almeno 1 miliardo) attualmente non incorporate in pieno nei prezzi di mercato. Per Anima, riteniamo che in caso di un’aggregazione fra Banco BPM e Credit Agricole Italia una soluzione probabile possa essere l’estensione dell’accordo di distribuzione (tra Anima e Banco BPM) al network della nuova entità (attraverso un esborso). Riteniamo improbabile l’annullamento dell’accordo di distribuzione con BAMI, che genererebbe dei costi, o la prosecuzione di due accordi di distribuzione sulle due reti, mentre tra le ipotesi resta quella speculativa di una combinazione con Amundi (anche se più difficile da accettare da un punto di vista politico). Quindi complessivamente per Anima vediamo positivamente un’aggregazione fra BAMI e Credit Agricole Italia“.

ESTRATTO DELL’ARTICOLO DE L’ECONOMIA, IL SUPPLEMENTO DEL CORRIERE DELLA SERA:

Sta per nascere il secondo gruppo bancario italiano. Anzi, se non fosse stata per la recrudescenza della pandemia da Covid-19, Banco Bpm e Crédit Agricole avrebbero probabilmente già annunciato l’operazione di fusione delle rispettive attività sul territorio italiano. Le parti sono vicine. Già soci in Agos, la società di credito al consumo che vede l’istituto di piazza Meda al 39% i francesi che controllano il restante 61%, Banco Bpm e Crédit Agricole potrebbero unirsi in matrimonio nella prossima primavera.

Sarebbe già definito anche l’organigramma, con Giampiero Maioli presidente e Giuseppe Castagna amministratore delegato. Rimarrebbe escluso dalle posizioni di prima fila l’attuale presidente del Banco Bpm, Massimo Tononi che, dopo le presidenze di Mps e Cdp, potrebbe lasciare piazza Meda forte del contributo alla creazione di un colosso nazionale del credito.

Il progetto dovrebbe passare attraverso un aggiornamento del piano industriale del Banco Bpm, che sarà presentato entro la fine dell’anno. In quel documento, Banco Bpm dovrebbe annunciare la chiusura di ulteriori trecento agenzie: sarebbe il prodromo della fusione che vedrebbe nascere un gruppo con circa 2.600 sportelli in Italia rispetto ai 2.908 che rappresentano la somma odierna delle rispettive agenzie.

Criticità appaiono soprattutto di natura politica, visto che il Crédit Agricole è francese. Ma le motivazioni industriali sono di tutt’altra consistenza: si creerebbe un gruppo solido, con ragionevoli sovrapposizioni che diminuirebbero alla luce dell’aggiornamento del piano industriale e con buone prospettive di crescita.

A favore della partnership con i francesi, vanno sottolineati due aspetti.

Da un lato la presenza ultradecennale del gruppo Agricole sul territorio italiano, dall’altro la capacità di mediazione messa in campo da Maioli in tutte le acquisizioni fin qui fatte nella Penisola: operazioni che hanno sempre garantito la rappresentanza delle minoranze e la tutela degli accordi pregressi, anche ai partner in maggior difficoltà.

Certo, ora si sta lavorando di cesello per definire i pesi nella nuova struttura e la governance, ma su molti punti importanti l’accordo è già stato trovato.

Dall’unione di Banco Bpm e Crédit Agricole, come si vede nella tabella, nascerebbe un gruppo con 32mila dipendenti e, stando ai bilanci chiusi il 31 dicembre 2019, 6 miliardi di euro di proventi operativi e oltre 1,1 miliardi di utile netto. Al secondo trimestre di quest’anno gli asset totali dei due gruppi superavano i 252 miliardi, 179 di questi riconducibili al Banco Bpm, 73 all’Agricole.

Sarebbe una banca di grandi dimensioni, con alle spalle un partner francese che è presente in 50 paesi e ha chiuso il 2019 con 6,8 miliardi di utili netti. Una banca che avrebbe una presenza in Italia superiore a quella attuale di Unicredit.