Ci sono diffuse aspettative che la Bce annunci un nuovo taglio dei tassi ufficiali il 17 ottobre. Le continue sorprese negative che arrivano dai dati potrebbero portare a una discesa più rapida dei tassi nei prossimi mesi, fino a raggiungere l’area di ipotetica neutralità.

Mercati e analisti si attendono un nuovo taglio di 25 punti base dei tassi ufficiali Bce in occasione della riunione di politica monetaria del 17 ottobre. Tale cambiamento riflette le aperture fatte dalla presidente Lagarde a tale eventualità in occasione della sua ultima audizione al Parlamento Europeo.

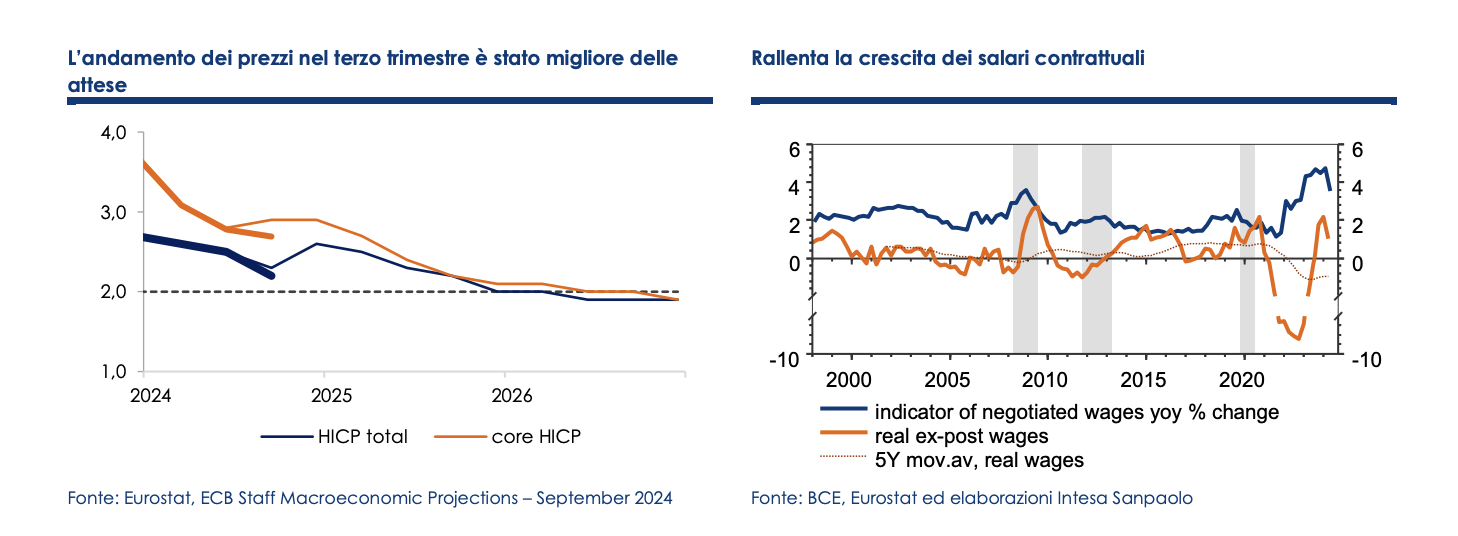

A monte, l’accelerazione della fase di allentamento monetario riflette la netta prevalenza di sorprese negative nel flusso di dati reali (con il concretizzarsi, quindi, di rischi negativi rispetto alle previsioni di crescita dello staff) e di un andamento dell’inflazione leggermente migliore delle attese.

Formalmente, la Bce può affermare che il cambio di passo sia coerente con un approccio basato sui dati e con un adattamento riunione per riunione dell’adeguato livello di restrizione, data la estrema genericità della formulazione. A nostro parere, se è maturato un consenso nella direzione di raggiungere nei prossimi mesi un livello dei tassi ufficiali coerente con la neutralità della politica monetaria, l’indirizzo dovrebbe essere aggiornato di conseguenza. Tuttavia, potrebbe prevalere ancora la cautela dovuta ai numerosi fattori di incertezza del contesto.

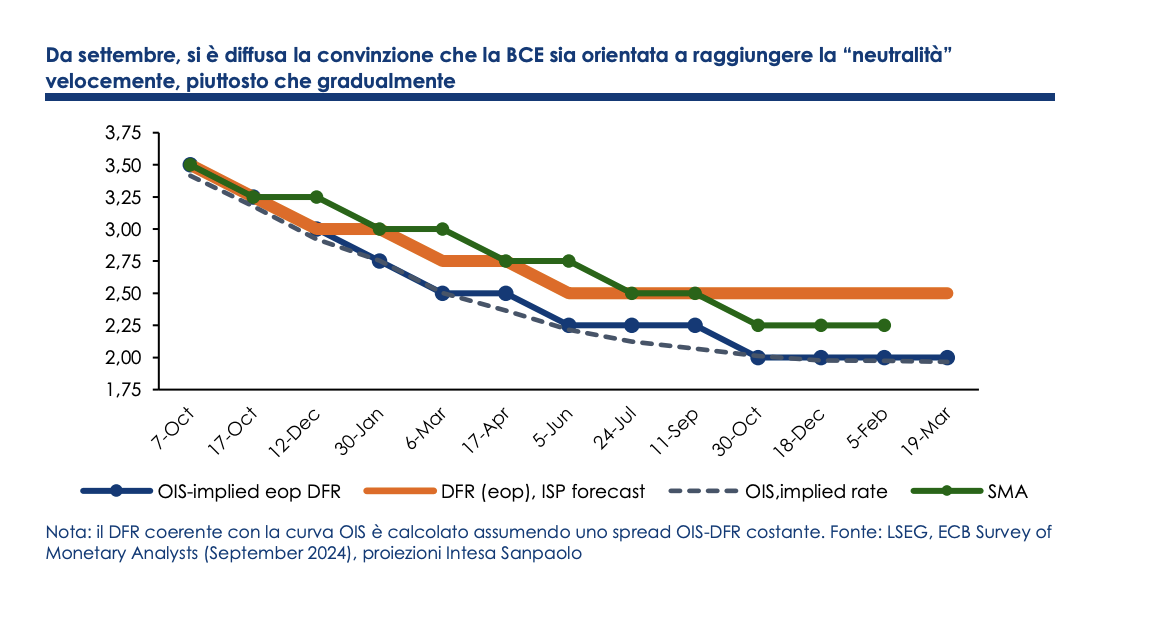

Sembra plausibile che ora la Bce raggiunga velocemente la fascia di neutralità dei tassi a 2,0-2,50%, fermandosi poi per valutare la reazione dell’economia. In effetti, servirà tempo perché i tagli dei tassi esercitino i loro effetti sull’economia reale.

UN NUOVO TAGLIO DEI TASSI IL 17 OTTOBRE ORMAI È PRESSOCHÉ CERTO

Il 30 settembre, nell’audizione al Parlamento Europeo la presidente Lagarde ha dichiarato che “gli ultimi sviluppi rafforzano la nostra fiducia che l’inflazione tornerà tempestivamente all’obiettivo” e che “di ciò si terrà conto alla nostra prossima riunione di politica monetaria in ottobre”. Tale dichiarazione ha convinto tutti che il Consiglio direttivo era ormai orientato a tagliare nuovamente i tassi di 25 punti base, portando il tasso sui depositi al 3,25% prima di quanto precedentemente atteso. La svolta verso l’accelerazione dei tagli era nell’aria. A settembre, infatti, la presidente si era guardata bene dall’escludere una mossa alla riunione successiva, diversamente da quanto fatto a giugno rispetto alla riunione di luglio. In effetti, già in tale occasione era emersa una maggiore focalizzazione sui rischi al ribasso per la crescita e una maggiore fiducia nel calo dell’inflazione verso l’obiettivo.

L’ACCELERAZIONE DELLA BCE È DOVUTA ALLA MANCATA RIPRESA DELLA CRESCITA E A DATI DI INFLAZIONE LEGGERMENTE MIGLIORI DEL PREVISTO

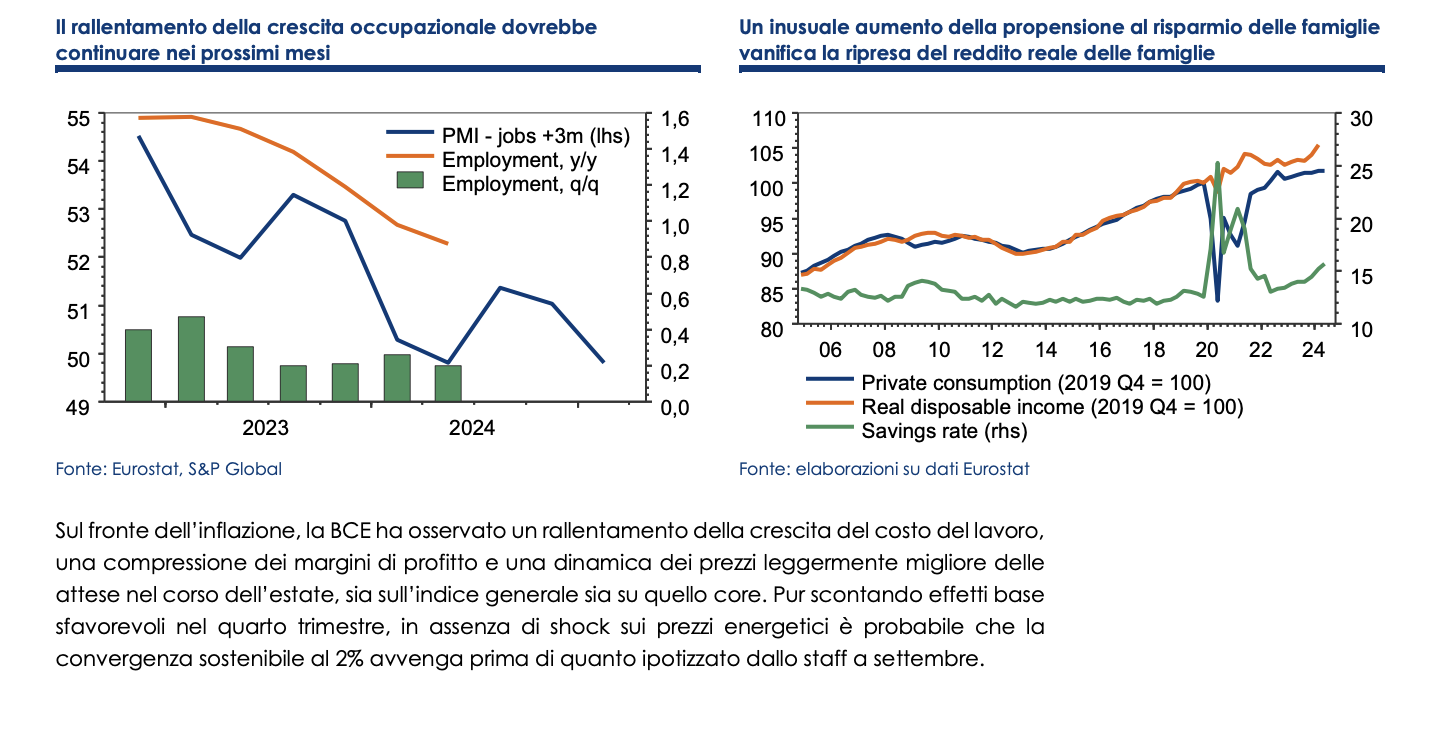

Il punto fondamentale è che lo scenario si sta muovendo in una direzione diversa da quella attesa. In particolare, non si sta materializzando l’attesa riaccelerazione dei consumi, mentre la crescita dell’occupazione sta rallentando, minando le basi della ripresa futura. I consumi sono frenati da un inatteso aumento della propensione al risparmio, che è ormai su livelli ben superiori a quelli pre-pandemia e che sta vanificando la ripresa del reddito reale delle famiglie. La crescita dell’occupazione è stabile a 0,2% su base trimestrale, ma sta rallentando su base annua; inoltre, le indagini congiunturali suggeriscono che il rallentamento si accentuerà nei prossimi mesi. Infine, si stanno infittendo le nubi sulle prospettive della produzione industriale in Germania, alla luce delle difficoltà crescenti nel comparto automobilistico e del rallentamento della domanda cinese. Se aggiungiamo che le politiche fiscali di diversi stati membri dovranno diventare meno accomodanti nel 2025, questa combinazione implica che la politica monetaria deve essere meno restrittiva rispetto a quanto ipotizzato in precedenza.

SI PROSPETTA UNA RAPIDA CONVERGENZA DEI TASSI ALLA “NEUTRALITÀ”

Il concretizzarsi di rischi negativi nello scenario macroeconomico sembra aver convinto la Bce della necessità di portare la politica monetaria a livelli neutrali in modo molto meno graduale di quanto previsto in precedenza. La pressione è accresciuta dalla consapevolezza che la trasmissione dei tagli all’economia reale richiederà tempo: per ora, il loro effetto è in parte compensato dall’effetto restrittivo del rinnovo a tassi più alti di debito acceso prima del 2023 e oggi in scadenza. Peraltro, la riduzione dei tassi potrebbe anche diminuire la propensione al risparmio, dopo che il loro rialzo ne ha favorito l’aumento per circa 100 punti base tra il 4° trimestre 2022 e il 2° trimestre 2023 (altri 120 punti base sono dovuti a una generica percezione che sia opportuno risparmiare, indipendente dal giudizio sul rischio di disoccupazione, mentre circa 40pb non sono spiegati dal nostro modello). Tuttavia, ciò dipenderà più dai movimenti dei tassi a medio termine e dalla performance complessiva dei mercati che dai tassi a breve termine.

Nell’immediato, oltre a tagliare i tassi, il Consiglio dovrebbe cambiare l’indirizzo molto generico che sta fornendo da giugno, spostando l’accento dal mantenimento di un adeguato livello di restrizione alla rimozione della restrizione stessa. Ciò non avrebbe implicazioni per i mercati, in quanto da tempo questi scontano una discesa rapida verso il 2%. Per il resto, potrebbe essere ribadito l’approccio riunione per riunione, dipendente dai dati. Tuttavia, sarebbe ancora meglio se la Bce fornisse anche un’indicazione di massima sull’estensione dei tagli previsti, formalizzando lo spostamento del focus dal controllo del rischio di inflazione (che ormai è fortemente ridimensionato) al controllo dei rischi di tenuta dell’economia reale. A nostro giudizio, sarebbe opportuno tornare a un approccio un po’ più assertivo nel comunicato di politica monetaria, come (in una situazione opposta e sicuramente caratterizzata da una ben maggiore necessità di guidare le aspettative) avvenne nel 2022. Ma può darsi che per ora prevalga la cautela dovuta alla concentrazione temporale di rischi tra ottobre e novembre (a iniziare dall’allargamento del conflitto mediorientale e dall’ incertezza sull’esito delle elezioni americane di novembre).

Dopo il taglio di ottobre, è ora plausibile che la Bce faccia scendere il tasso sui depositi al 3% già a dicembre. In seguito, potrebbe esserci una pausa a gennaio e quindi altri due tagli a marzo e aprile, oppure una discesa rapida al 2,5% a inizio 2025 (come scontano i mercati), prima di una pausa più prolungata. La scelta dipenderà dall’evoluzione dei dati: per il momento, manteniamo una stima di 2,5% per il punto di arrivo.