Senza annoiarvi troppo con la teoria, che è esposta in dettaglio qui a beneficio di chi non è allergico alle formule, vorrei richiamarvi il punto principale, che è questo: come ognuno di noi, così anche la collettività nazionale può trovarsi in una situazione di surplus finanziario (e quindi avere soldi da prestare) o di deficit finanziario (e quindi avere bisogno di prestiti per coprire l’eccedenza delle proprie spese sui propri introiti). In macroeconomia, questa analisi viene spesso condotta considerando tre settori: quello privato (famiglie e imprese), quello pubblico (Stato, enti territoriali, enti previdenziali) e estero. Ognuno di questi settori può generare o assorbire risparmio: fatto sta, che in termini contabili nessuno può prendere in prestito del denaro se qualcuno non glielo presta (altrimenti è furto, e si esce dalla contabilità nazionale per entrare nel codice penale). Ne consegue che se un settore (ad esempio il settore pubblico) ha un “meno uno” perché si è fatto prestare un euro (era in deficit), gli altri settori registreranno complessivamente un “più uno” perché hanno prestato un euro (erano in surplus). In termini tecnici si dirà che “la somma algebrica dei saldi settoriali (cioè dei surplus/deficit dei settori privato, pubblico e estero) è necessariamente nulla”.

Nelle economie avanzate normalmente il settore pubblico è in deficit. Resta allora il problema di chi lo finanzi, questo deficit. Può darsi che il settore privato generi sufficiente risparmio: ma ci sono anche casi in cui per finanziarsi il settore pubblico, e quando va male anche quello privato, devono ricorrere a finanziamenti esteri. In quei casi, il settore estero è in surplus (presta) verso uno o entrambi i settori interni, cioè il paese (inteso come collettività nazionale) si sta indebitando con l’estero. Per una somma di motivi che ho spiegato più volte, e che non sono difficilissimi da capire, la situazione in cui un paese (e in particolare il suo settore privato) si indebita verso l’estero, è molto, ma molto più esplosiva di quella in cui uno stato (cioè il settore pubblico) si indebita col settore privato nazionale. Basta pensare ai due casi di Grecia e Giappone, che qualche economista incauto aveva in passato accostato con una certa leggerezza…

In tutto questo discorso, sperando che non vi abbia fatto addormentare, c’è da ricordare un’ultima cosa: se io sono in surplus con te, tu sei in deficit con me. L’essenza della “goofynomics” è questa: una discesa, vista dal basso, somiglia molto a una salita. Un surplus dell’estero, visto dall’interno, somiglia molto a un deficit con l’estero (“di” e “con” sono due preposizioni ben diverse). Quindi, quando vi dico che l’estero è in surplus col paese (cioè che il paese si finanzia con capitali esteri), vi sto dicendo che il paese ha la bilancia dei pagamenti in deficit (cioè che il paese si sta indebitando, che poi è la stessa cosa che finanziarsi col capitale di un altro, no?).

Si parla di “deficit gemelli” quando un paese ha simultaneamente un deficit del settore pubblico, e un deficit di bilancia dei pagamenti. La Francia è esattamente in questa situazione. Non ci si è sempre trovata, ma ora ci si trova, e uscirne non sarà facile, anzi: per come è messo ora Macron, lo scenario più probabile è che entrambi i deficit si accentuino, e vale la pena di ricordare perché.

Il resto dell’articolo è dedicato a spiegarlo a chi non ci è già arrivato da solo.

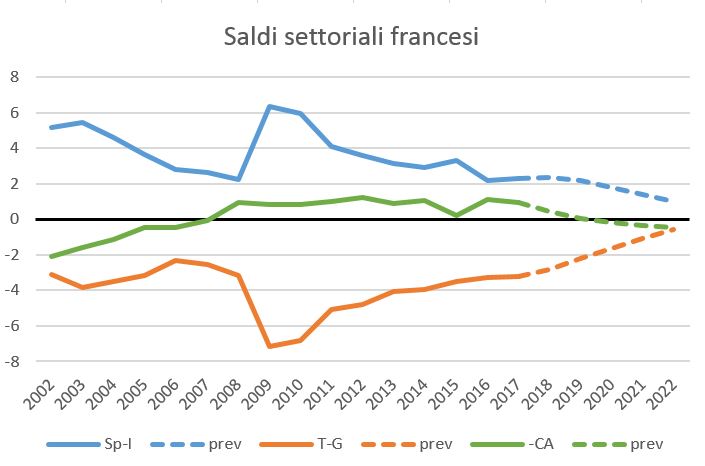

Cominciamo dal grafico che vi avevo mostrato l’anno scorso, quello dei saldi settoriali francesi riportati dal Fmi nell’edizione del World Economic Outlook di aprile 2017 (immediatamente precedente all’elezione del novello Napoleone):

Il grafico riporta i saldi settoriali francesi in rapporto al Pil (la scala di sinistra indica punti percentuali), inizia nel 2002, e termina nel 2022 (gli scenari di previsione del Fmi sono a cinque anni e 2017+5=2022). Il saldo finanziario del settore privato è in blu, quello del settore pubblico in arancione, quello del settore estero in verde. A inizio periodo, il settore privato era in surplus (spezzata blu sopra lo zero), mentre quelli pubblico e estero entrambi in deficit. Le cifre erano, rispettivamente: 5.2% di saldo privato (surplus), -3.1% di saldo pubblico (deficit), -2.1% di saldo estero (deficit del settore estero, cioè surplus di saldo estero francese). Insomma, nel 2002 la Francia violava i parametri di Maastricht (perché il suo deficit era superiore al 3%: e questo non fa notizia, come vedete dal grafico…), ma aveva un surplus di saldo estero (2.1%) perché il suo settore privato aveva un rilevante surplus finanziario.

(Piccola nota metodologica ad uso degli eventuali operatori informativi presenti: un saldo – in inglese: “balance” – può essere positivo o negativo. Se è positivo è un surplus, se è negativo è un deficit. Se invece parlo di deficit sto già considerando una grandezza negativa, e quindi non devo esplicitare algebricamente il segno meno. Insomma: dire “un saldo pubblico di -3.1%” o dire “un deficit pubblico di 3.1%” è la stessa cosa. Sì, certo, naturalmente: so che lo sapevate, ma better safe than sorry…).

(Altra nota metodologica: 5.2-3.1-2.1=0, e così deve essere, per i motivi che vi ho spiegato sopra. Chiaro?)

Qual è la principale differenza fra la situazione nel 2002 e quella nel 2017, all’elezione di Macron?

Per capirla dovete seguire non tanto la linea rossa (saldo pubblico: è sempre stato in deficit – come in ogni paese civile – e praticamente sempre oltre il 3%). Quella che fa la differenza è la linea verde, il saldo del settore estero, settore che è il vero vincitore di questa breve storia triste (lo sconfitto essendo la Francia). Noterete come dal 2002 in poi (ma in realtà, estendendo la serie, dal 1999 in poi) il saldo dell’estero cresce (quello con l’estero quindi diminuisce), passando da territorio negativo (la Francia presta soldi all’estero) a territorio positivo (la Francia prende soldi in prestito dall’estero) nel 2008, per poi restare lì, graniticamente (nel 2015 il saldo scende a 0.2, ma resta positivo).

Dato che il saldo dell’estero è il contrario del saldo con l’estero, questa situazione può essere letta in un modo complementare, assolutamente isomorfo dal punto di vista algebrico, ma che arricchisce l’analisi dal punto di vista economico: il saldo dei conti esteri (rectius: saldo delle partite correnti della bilancia dei pagamenti) francese è positivo fino al 2007 e negativo dal 2008, ovvero fino al 2007 in Francia le esportazioni eccedevano le importazioni, e dal 2008 accade il contrario. Insomma, quello che la linea verde vi racconta è un serio, serissimo problema di competitività: in Francia le importazioni sono cresciute più delle esportazioni, il che significa che il ricavato di queste ultime (le esportazioni) non è più stato sufficiente per finanziarie le prime (le importazioni). Detto ancora in un altro modo: dal 2008 l’economia francese, e in particolare il suo settore privato, hanno smesso di reinvestire all’estero i saldi finanziari realizzati vendendo all’estero più di quanto compravano dall’estero, e hanno cominciato a prendere soldi in prestito per finanziare l’acquisto di beni esteri non coperti dal ricavato delle esportazioni francesi all’estero.

Lo so: è una filastrocca tediosa, pressoché incomprensibile: eppure se volete capire prima cosa succederà dopo vi toccherà apprenderla (basta cliccare sull’etichetta “saldi settoriali” qui in fondo alla pagina – se siete in visualizzazione web).

Comunque, nel 2017, all’avvento di Macron, la Francia era nella situazione dipinta dal grafico: un rilevante deficit pubblico, finanziato in parte dal settore privato e in parte dal settore estero. Notate che nel grafico i dati del 2017 sono le previsioni a fatte ad aprile (non i dati a consuntivo). Quello che è interessante, però, è vedere come il Fmi si immaginava che Macron avrebbe funzionato: esattamente come Hollande. Le linee tratteggiate, che rappresentano le previsioni quinquennali, convergono tutte verso zero. Per il Fmi Macron avrebbe “chiuso” tutti gli squilibri della Francia: portando a zero il saldo di bilancio pubblico avrebbe risolto (?) il problema di competitività riportando in surplus il saldo con l’estero (cioè in deficit il saldo dell’estero).

E come?

Come ci si aspettava che avrebbe fatto Hollande: con “le riforme”!

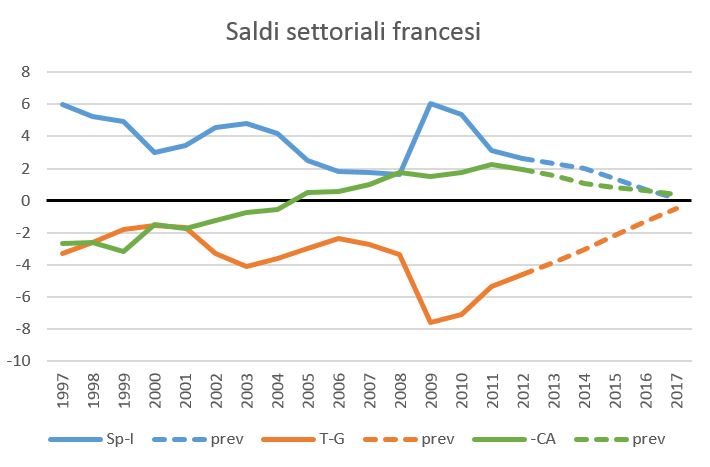

Un anno fa avevamo ironizzato su quanto fosse semplice fare le previsioni al Fmi: sembrava che bastasse avere un righello e essere in grado di tirare una retta verso l’asse delle ascisse. Al tempo di Hollande infatti avevano fatto la stessa cosa:

(questo il grafico costruito coi dati del 2012), ma poi le cose erano andate in modo diverso e gli squilibri non si erano chiusi.

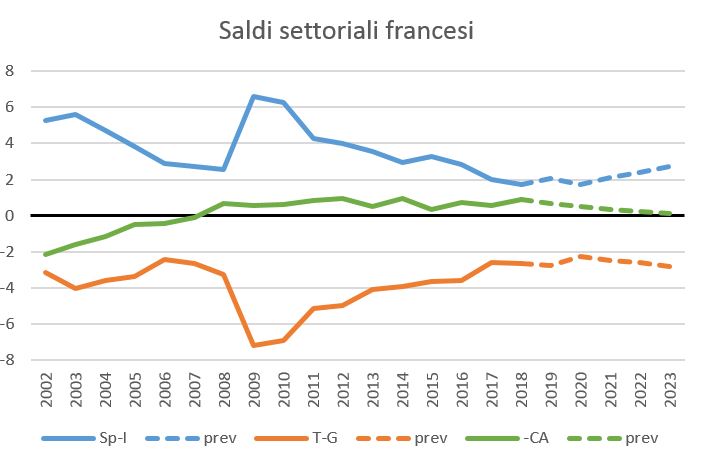

Credo però che gli ultimi rovesci della fortuna abbiano riavvicinato il Fmi alla durezza del vivere. In effetti, quello che colpisce negli scenari previsionali pubblicati a ottobre di quest’anno è…

Bè: non vi rovino la sorpresa: ve li faccio direttamente vedere:

Guardate? Non è meraviglioso? Non è fantastico? Ma come cosa!? Ma il fatto che perfino quei primatisti mondiali di wishful thinking cui il Fmi affida la definizione degli scenari previsionali non se la sono sentita di dare a Macron sufficiente credito, quello che gli avevano dato nel 2017, e che avevano dato prima a Hollande nel 2012: non se la sono cioè sentita, per la prima volta da che io possa ricordare, di emettere una previsione dove i saldi settoriali del paese convergono a zero, verso una situazione di preteso equilibrio almeno contabile (se non macroeconomico)!

Intendiamoci: le previsioni del Fmi sono comunque fasulle e incoerenti (ma anche questa non è una sorpresa, come non lo è il fatto che la Francia violi le regole). Ad esempio, quel -2.8% del Pil di saldo pubblico che secondo loro la Francia raggiungerebbe nel 2023, in realtà verrà ampiamente superato già dall’anno prossimo, come ormai tutti ammettono (ed era già sufficientemente chiaro ad ottobre). E ovviamente è impossibile che (in assenza di un riallineamento del tasso di cambio reale) il saldo estero si “chiuda” mentre l’atteggiamento di politica fiscale diventa più espansivo. Un’espansione del deficit comporta una crescita del Pil e quindi delle importazioni: fra cinque anni quindi vedremo che non solo la spezzata arancione sarà andata più in basso di dove la dipinge oggi il Fmi (ci sarà stato un ben maggiore deficit pubblico), ma anche che la spezzata verde sarà andata più in alto (maggiori importazioni, quindi maggiore necessità di finanziamenti dall’estero, quindi maggior surplus del settore estero verso la Francia, cioè maggiore deficit della Francia verso l’estero).

Le previsioni emesse sono quindi incoerenti in termini di elementare ragionamento macroeconomico, e questo ne sancisce la fasullaggine, ma il messaggio politico che davano a ottobre, prima che cominciasse la rivolta dei gilets jaunes era già devastante: secondo il Fmi, Macron avrebbe fallito nel suo proposito di consolidare i conti pubblici francesi, intrappolato dalla stringente logica economica dei deficit gemelli. Nessuno pare essersene accorto, e non me ne ero accorto nemmeno io, semplicemente perché ultimamente devo occuparmi di altre cose (la direttiva antielusione, quella sul mercato secondario delle esposizioni deteriorate, la riforma del codice fallimentare, il decreto fiscale, la legge di bilancio, ecc.).

Naturalmente, dopo i gilets jaunes il quadro si complica, e di molto!

Da un lato, infatti, sarà necessario spingere molto più in giù il saldo pubblico (cioè aumentare molto di più il deficit) per cercare di far star buona tutta questa gente (e infatti, ad esempio, l’aumento delle imposte sui carburanti è già storia passata). Ma dall’altro sarà impossibile ricorrere alle “riforme strutturali”, cioè alla precarizzazione del mercato del lavoro a scopo di riduzione dei salari, per ottenere quel riallineamento del cambio reale del quale la Francia ha bisogno da ormai più di un decennio, e avrà ancor più bisogno se le politiche di bilancio sosterranno i redditi (cosa inevitabile, a meno che non si voglia veramente far aumentare la tensione sociale), e quindi spingeranno le importazioni (aumentando l’esposizione della Francia sui mercati esteri). Detto in altre parole, i francesi hanno dimostrato di essere sufficientemente nervosi, e quindi, se già è impossibile pensare che qualcuno proponga oggi a noi una cura Monti, è impossibilissimo pensare che la si proponga ai francesi, i quali, negli attuali assetti di regole europee, ne avrebbero molto, ma molto più bisogno di noi. Altro che ridurre il numero dei fonctionnaires (dipendenti pubblici) per ridurre la spesapubblicabbrutta! Altro che flessibilizzazione (sempre in uscita, sempre al ribasso) del mercato del lavoro (su cui peraltro si andrebbero a riversare i suddetti fonctionnaires)!

Le cose andranno in un altro modo: tutte le ricette “liberiste” che tanto mandavano in brodo di giuggiole i commentatori autorevoli (incapaci di vedere a un palmo dal proprio naso) finiranno nella pattumiera della storia insieme a chi le ha proposte e a chi le ha commentate. Le regole europee si dimostreranno per l’ennesima volta insostenibili anche per un vaso di ferro (la prima volta accadde per la Germania, che era il malato d’Europa nel 2000 come la Francia lo è nel 2018), e quindi dovranno cambiare, a meno che il vaso di ferro non scopra di essere anche lui di coccio, nel qual caso non credo che si andrebbe incontro a uno scenario molto più stabile (e comunque anche la Germania non è più quella di una volta…).

Qui finisce la lezioncina di macroeconomia. Chi già la sapeva, è soddisfatto. Chi ancora non la sapeva, l’apprenderà. Chi non vuole proprio apprenderla, la imparerà dalla storia.

(estratto di un’analisi più ampia pubblicata su Goofynomics; qui l’analisi integrale)